Locuințele s-au scumpit cu circa 10% în primul trimestru, ponderea caselor crescând puternic

KIWI Finance revine cu o nouă analiză trimestrială a prețurilor locuințelor în raport cu salariile medii nete, iar Storia.ro anunță cum au evoluat cererea și oferta imobiliară.

Prețul mediu pe metru pătrat al locuințelor a urcat în medie cu 7,4% în primul trimestru din acest an, față de media ultimelor luni din 2021, având ca principali vectori de creștere Bucureștiul, alături de Sibiu, Ilfov, Brașov și Oradea, unde majorarea prețurilor medii din tranzacții a depășit 10%, indicele de accesibilitate rămânând la un nivel sustenabil. În fapt, creșterea fiecărui segment în parte (apartamente și case) a fost de circa 9%-10% în primul trimestru, ea fiind „mascată” de creșterea puternică a ponderii caselor în total vânzări.

Deși ponderea caselor s-a situat sub 20% în căutările românilor pe platforma Storia.ro, ponderea acestora în tranzacțiile încheiate și finanțate prin KIWI Finance a fost cu 10 puncte procentuale mai mare (peste 29%), chiar peste ponderea segmentului în ofertele de vânzare (de sub 26%). În 2021, ponderea caselor în total vânzări a fost de 26%, cu 3 puncte procentuale sub ponderea din primul trimestru din acest an. Cum casele au un preț mediu/mp semnificativ mai mic decat în cazul apartamentelor, creșterea importantă a ponderii caselor în total vânzări a tras în jos prețul agregat per total locuințe, mascând astfel avansul de 9%-10% atât pentru apartamente, cât și pentru case.

Cum au evoluat prețurile în primul trimestru

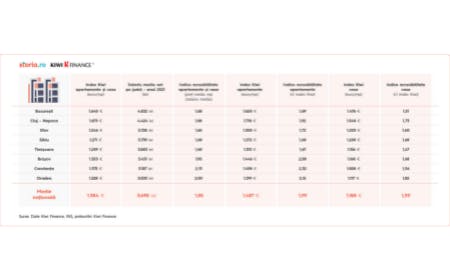

După lansarea din ianuarie 2022 a Indexului imobiliar KIWI Finance, primul indice imobiliar calculat ca preț mediu pe metru pătrat din tranzacții finanțate cu credite ipotecare intermediate de companie, datele pe primul trimestru din 2022 arată o majorare cu 7,4% a prețului mediu/mp pentru locuințe (apartamente și case), până la 1.384 euro. Astfel, indicele de accesibilitate, calculat ca raportul dintre prețul mediu/mp și salariul mediu net, a ajuns la o cotă de 1,85 la nivel național.

Pentru București, care are cea mai lichidă și mare piață imobiliară din țară, indexul KIWI Finance a urcat cu peste 10%, până la 1.640 euro/mp, în timp ce în Ilfov creșterea a fost de peste 13%, până la 1.246 euro/mp. Cel mai mare salt în primul trimestru s-a înregistrat în Sibiu, de aproape 20%, până la 1.271 euro/mp, în timp ce în Brașov creșterea trimestrială a fost de 13,5%, până la 1.256 euro/mp, iar în Oradea s-a consemnat un avans de 12,4%, până la 1.089 euro/mp.

În ciuda creșterilor din primul trimestru, indicele de accesibilitate din orașele menționate s-a înrăutățit într-o mică măsură, rămânând la un nivel sustenabil, de sub 2.

În Cluj-Napoca, Timișoara și Constanța, creșterile au fost de 5%-6%, sub ritmul mediu de creștere la nivel național. Constanța continuă să aibă locuințele cel mai puțin accesibile, cu un indice de accesibilitate de 2,13, fiind urmată de Oradea, cu 2, și de Brașov, cu 1,95.

Apartamente cu 9% mai scumpe

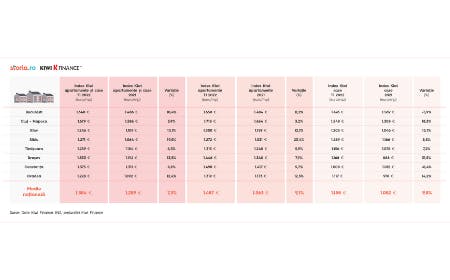

Pe segmentul apartamentelor, creșterea prețului mediu a fost de 9% la nivel național, până la 1.487 euro/mp, potrivit Indexului imobiliar KIWI Finance, ceea ce duce indicele de accesibilitate la pragul de 2.

În ciuda unei creșteri de peste 11% a prețului mediu la apartamentele din București, până la 1.650 euro/mp, indicele de accesibilitate este la un nivel extrem de atractiv, de circa 1,7. Tot în jurul valorii de 1,7 a indicelui de accesibilitate se situează Ilfovul și Sibiul, deși au înregistrat creșteri de 12%, respectiv 23% a prețului mediu la apartamente, până la 1.300 euro/mp, respectiv până la 1.272 euro/mp.

În schimb, scumpirile apartamentelor din Constanța, chiar dacă au fost de sub 6% în primul trimestru, potrivit Indexului KIWI Finance, până la 1.498 euro/mp, indicele de accesibilitate a depășit 2,3, ceea ce semnalează un început de intrare într-o zonă nesustenabilă, de piață supraîncălzită.

La un indice de accesibilitate de peste 2 au ajuns apartamentele din Oradea (2,15) și Brașov (2,08), unde prețul mediu pe primul trimestru a urcat cu 12%, respectiv 8%, până la 1.319 euro/mp, respectiv până la 1.446 euro/mp.

În schimb, apartamentele din Cluj-Napoca, care au cele mai mari valori ale prețului mediu/mp, au înregistrat o creștere redusă, de doar 3%, până la 1.718 euro/mp, aferent unui indice de accesibilitate de 1,92. O scumpire de circa 6% s-a înregistrat și în cazul apartamentelor din Timișoara, până la 1.313 euro/mp, astfel că aici avem cel mai bun indice de accesibilitate dintre marile orașe din țară, de doar 1,67.

Case cu 10% mai scumpe

Segmentul caselor a cunoscut în primul trimestru cea mai mare creștere a interesului confirmat prin tranzacții în primul trimestru, ponderea acestora în total tranzacții intermediate de KIWI Finance urcând la 29%, a doua cea mai mare pondere după cea a apartamentelor de 2 camere (34%) și peste cea a apartamentelor de 3 camere (26%). La nivel național, prețul mediu al caselor a urcat cu 9,8%, la 1.188 euro/mp, aferent unui indice de accesibilitate de 1,5.

În București, prețul mediu al caselor a scăzut surprinzator, cu 6%, până la 1.476 euro/mp, iar în Constanța a scăzut marginal, cu 0,4%, la 1.008 euro/mp. În schimb, s-au consemnat creșteri impresionante în Brașov, (de 31,5%, la 1.168 euro/mp), în Cluj-Napoca (de 18,3%, la 1.548 euro/mp), Ilfov (de 15,1%, la 1.203 euro/mp) și în Oradea (de 14,2%, la 1.117 euro/mp).

În Sibiu, casele au înregistrat creșteri ale prețului mediu de circa 9%, până la 1.269 euro/mp, iar în Timișoara scumpirea a fost de 7,2%, până la 1.156 euro/mp.

Oradea are cele mai puțin accesibile case dintre marile orașe, având un indice de accesibilitate de 1,82, în timp ce Timișoara și Bucureștiul au cele mai accesibile case dintre marile orașe, cu indici de 1,47, respectiv 1,51.

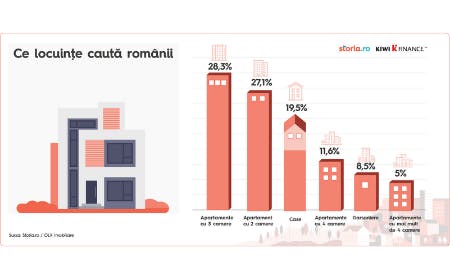

Ce locuințe caută românii

Apartamentele de 3 camere și cele de 2 camere sunt cele mai căutate locuințe, cu ponderi de 28,3%, respectiv de 27,1% din total, iar casele încheie podiumul, cu 19,5%, potrivit datelor din ultimele 12 luni ale Storia.ro, platforma imobiliară cu cele mai multe anunțuri. Apartamentele de 4 camere și garsonierele au ponderi mult mai reduse în căutări, de 11,6%, respectiv de 8,5%.

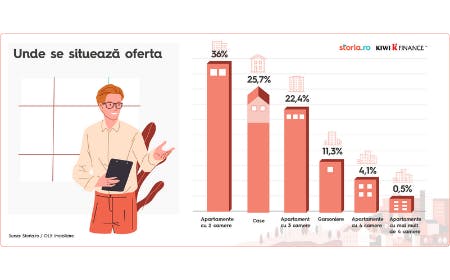

Unde se situează oferta

Pe partea de ofertă, cele mai multe anunțuri de vânzare le cumulează apartamentele de 2 camere, cu o pondere de 36% din total, urmate de case, cu 25,7%, și de apartamentele de 3 camere, cu 22,4% din oferte. Garsonierele au o cotă de 11,3% în anunțurile de vânzări, iar cele de 4 camere o pondere de 4,1%, arată datele Storia.ro.

Merită remarcat că ecartul dintre căutări și oferte este considerabil în cazul tuturor tipurilor de locuințe, cu excepția garsonierelor. În aceste condiții, vom vedea unde se exercită actul de vânzare-cumpărare.

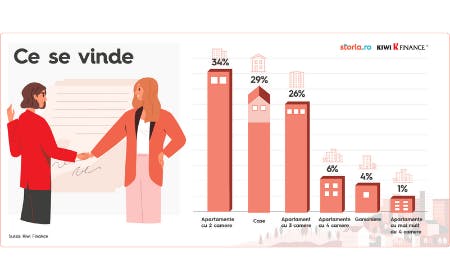

Ce se vinde

Potrivit statisticilor KIWI Finance, apartamentele de 2 camere au ocupat primul loc în tranzacțiile încheiate în primul trimestru din acest an, cu o pondere de 34%, considerabil peste ponderea acestora în căutări (27%), în condițiile în care oferta segmentului s-a situat la 36% din total. Este limpede că oferta pe segmentul de 2 camere este acum supradimensionată prin comparație cu nevoile românilor, iar acest efect vine în principal din introducerea unui preț maximal de 450.000 lei (circa 90.000 euro) sub care se beneficiază de un TVA redus, de 5%.

Acest plafon a împins dezvoltatorii să construiască apartamente cu suprafețe din ce în ce mai mici, astfel că apartamentele de 3 camere de acum au cam aceeași suprafață pe care o aveau până de curând cele de 2 camere. De aceea, cererea pentru apartamentele de 2 camere a scăzut și este posibil să vedem o plafonare de prețuri pentru acest segment.

Casele reprezintă segmentul care a cunoscut cea mai mare creștere a interesului în rândul cumpărătorilor, ajungând la o pondere de 29% în tranzacții în primul trimestru din 2022, potrivit datelor KIWI Finance, cu 3 puncte procentuale peste cea din 2021, devansând segmentul apartamentelor cu 3 camere, care a înregistrat o pondere în vânzări de 26%.

Totodată, apartamentele de 4 camere au avut o pondere în vânzări de circa 6%, în timp ce garsonierele au înregistrat o cotă de doar 4% în total tranzacții incheiate în primul trimestru din acest an.

Faptul că pentru apartamentele de 4 camere cererea este aproape triplă (11,6%) prin comparatie cu oferta (4,1%) explică ponderea relativ scăzută în total vânzări, dar peste cea din ofertă. În schimb, în cazul garsonierelor, deși avem suficiente oferte (11,3% din total) și cereri (8,5%), o bună parte din ofertă este nevandabilă (pondere în vânzări de 4%), așadar nu se închid tranzacții.

Ritm de creștere în tranzactii, puternic temperat

Potrivit datelor Agenției Naționale de Cadastru și Publicitate Imobiliară (ANCPI), în primul trimestru din acest an s-au încheiat 42.657 tranzacții cu imobile de către persoanele fizice, în creștere cu 6,5% față de primul trimestru din 2021 (40.043 tranzacții). În ceea ce privește numărul ipotecilor individuale, acestea au scăzut cu aproape 12%, până la 19.059 în primele trei luni față de aceeași perioadă din 2021.

Merită remarcat că, odată ce prețurile imobilelor au făcut un salt de 10% pe medie, indus în principal pe fondul anticipațiilor inflaționiste care de ceva timp se situează la un nivel ridicat, pe fondul scumpirilor din piața materialelor de construcții și a combustibililor, ritmul de creștere al tranzacțiilor s-a temperat puternic, la doar 6,5% în primul trimestru din acest an, de la un ritm de creștere de circa 49% în 2021 sau de 43% în primul trimestru din 2021.

Practic, echilibrul extraordinar în care se află piața imobiliară în 2021 este greu de perturbat în 2022, întrucât prețurile nu prea mai pot crește dincolo de un nivel sustenabil, așa cum s-a întâmplat în bula din 2006-2008, în bună parte datorită normelor BNR (noul grad de îndatorare este de maximum 40% în cazul creditelor ipotecare), a noilor măsuri privind combaterea spălării banilor (sumele de peste 10.000 euro trebuie declarate ca proveniență, iar asta descurajează tranzacțiile pe cash care până acum se făceau fără multe opreliști), precum și a faptului că românii nu mai sunt dispuși să plătească prețuri peste cele care ar fi pe măsura veniturilor lor.

Indiferent ce vor spune calculele dezvoltatorilor/vânzătorilor, prețurile în creștere cerute de aceștia se vor lovi de zidul accesibilității și disponibilității clienților.

Concluzii

În ciuda creșterilor prețurilor medii/mp din primul trimestru din 2022, indicele de accesibilitate arată că suntem în continuare într-o zonă de echilibru, de sustenabilitate. În plus, în unele cazuri prețurile sunt mult prea jos în raport cu salariile, cum nu există nicăieri în Europa, ceea ce înseamnă că nu suntem deloc într-o bulă imobiliară, nici măcar într-o zonă de avertizare.

Pe de altă parte, pe fondul scumpirilor substanțiale ale materialelor de construcții – din cauza blocajelor în lanțurile de aprovizionare și a creșterii prețurilor din energie -, este puțin probabil să vedem scăderi de prețuri în imobiliare.

În noul context economic, volumul locuințelor finalizate în 2022-2023 se va reduce și, astfel, este posibilă scăderea numărului de tranzacții cu unități noi, iar o bună parte din cerere se va îndrepta către piața secundară, de locuințe vechi.

Din punctul de vedere al costurilor de finanțare, vom asista la creșterea dobânzilor și ne îndreptăm spre nivelul dobânzilor din 2017-2018, dar accesibilitatea este încă mult mai mare decat în urmă cu 4-5 ani, întrucât veniturile sunt mult mai mari, cu 50%-60%.